Per approfondimenti sull’andamento dell’azione IGD si veda la pagina

UNA STRATEGIA CHIARA E L’ATTRAENTE REMUNERAZIONE ATTRAVERSO IL DIVIDENDO SOSTENGONO IL PREZZO DEL TITOLO

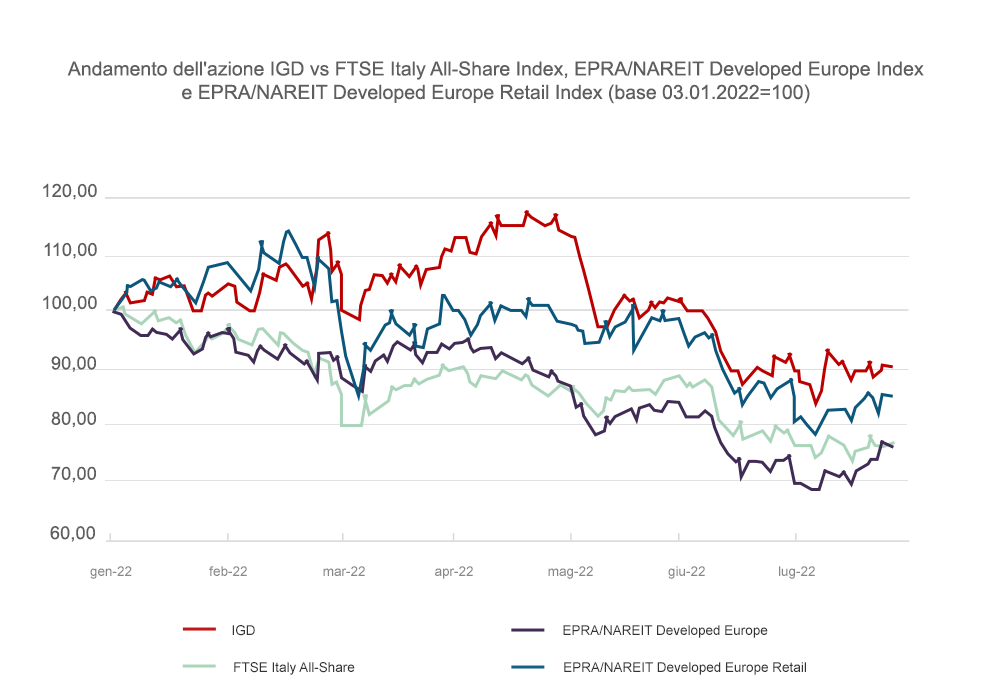

Da inizio anno IGD mostra una performance migliore di quella del mercato azionario italiano e degli indici settoriali di riferimento. Nonostante il quadro esterno molto incerto e la generalizzata discesa degli indici azionari, IGD continua infatti a essere sostenuta da fattori “Company-specific”, che fanno perno soprattutto sui solidi fondamentali. I buoni risultati economico-finanziari a propria volta rendono visibile la distribuzione di dividendi, elemento fondante della equity story di IGD.

Gli investitori istituzionali che incontrano il management della Società in questo periodo sono soprattutto interessati a valutarne la sostenibilità finanziaria e le performance ambientali. IGD risponde con una comunicazione ben articolata, che fa leva in primis sul Piano Industriale triennale, per arrivare a comprendere continui aggiornamenti sulle performance in chiave ESG: una chiarezza e trasparenza di informazioni, di dati e di messaggi che risulta particolarmente premiante nell’incerto contesto in cui oggi gli investitori devono prendere le loro decisioni.

Approfondiamo questa analisi con Claudia Contarini, che è a capo del team di Investor Relations.

Nell’ambito di un generalizzato sell-off che si è abbattuto indistintamente su tutti i mercati azionari a livello globale, anche il titolo IGD effettivamente ha ripiegato: dopo essere arrivato a toccare un massimo a 4,65 euro il 20 aprile scorso, con un progresso del 20% circa da inizio anno, il prezzo ha subito una correzione fino a testare un minimo a 3,44 euro il 16 giugno scorso, per poi ritornare a trattare nella fascia compresa tra 3,5 e 3,7 euro. Se guardiamo al grafico della performance relativa all’indice del listino italiano e degli indici settoriali europei di riferimento, appare però evidente che il titolo IGD è riuscito a difendere il vantaggio che aveva conquistato con il rally di marzo e aprile. Questa forza relativa a nostro avviso è attribuibile ai convincenti risultati annuali e trimestrali, che hanno confermato performance economico-finanziarie effettivamente in linea con la traiettoria prevista dal nuovo Piano Industriale 2022-2024, pubblicato a dicembre 2021. Il dividendo di 0,35 euro, che IGD ha pagato lo scorso 11 maggio, ha inoltre confermato la nostra tipica equity story, incentrata sul dividend yield.

Le tensioni geopolitiche innescate dal conflitto russo-ucraino e il severo lockdown attuato in Cina per azzerare i contagi della pandemia hanno creato interruzioni nelle catene di fornitura, generando una galoppante inflazione. Con l’obiettivo di tenere sotto controllo i prezzi al consumo, le Banche Centrali hanno impostato politiche monetarie restrittive che si sono tradotte in immediati rialzi dei tassi di interesse, ovvero in maggiori costi di finanziamento per le imprese e le famiglie. Gli investitori hanno perciò iniziato a temere che le economie reali, in fase di ripresa dopo la profonda crisi dovuta alla pandemia, avrebbero rallentato al punto di rischiare una nuova recessione. In un simile contesto, con i fondi di investimento che dovevano fare fronte alle richieste di riscatto dei propri sottoscrittori, si sono create vendite “forzate” che hanno penalizzato i prezzi delle azioni in maniera generalizzata.

Certamente l’incertezza del contesto generale e il permanere di alcune restrizioni per evitare i contagi hanno ridotto il numero dei meeting, soprattutto nei primi mesi dell’anno. Nel corso del semestre abbiamo incontrato comunque 32 istituzioni, di cui sei per la prima volta: per quanto riguarda questi ultimi, si tratta di asset manager che sono interessati a conoscere meglio IGD, alla luce dei multipli borsistici molto contenuti che oggi il titolo azionario presenta a fronte di sani fondamentali. Il team di Investor Relations ha inoltre preso parte, a fianco della Direzione Finanza, al roadshow in preparazione della prossima emissione obbligazionaria che si è tenuto nel marzo 2022: in questa occasione IGD ha incontrato complessivamente ulteriori 33 investitori.

Le domande che riceviamo si concentrano soprattutto sugli impatti che i fenomeni di tipo macroeconomico possono avere sul nostro business in generale. Poi, più nello specifico, i nostri interlocutori vogliono monitorare come IGD stia reagendo al nuovo scenario e con quali risultati. Da questo punto di vista ci aiuta molto avere pubblicato un Piano Industriale aggiornato lo scorso dicembre: abbiamo infatti dichiarato in modo chiaro come interpretiamo il nuovo contesto e cosa concretamente intendiamo fare sotto il profilo commerciale, di gestione degli asset e finanziario.

In questo momento gli investitori sono molto attenti a valutare la tenuta dei nostri canoni di locazione e il tasso di occupancy. Ormai hanno sciolto i propri dubbi anche quegli investitori che erano stati scettici sulla capacità del centro commerciale di sopravvivere a fronte delle minacce dell’e-commerce e dei nuovi comportamenti emersi con la pandemia, a fronte dell’evidenza delle nostre performance operative negli ultimi trimestri: il punto, perciò, oggi è quello di valutare con quali risultati di breve periodo IGD uscirà da questa fase. Siccome la nostra filosofia gestionale è da sempre improntata al lungo termine, siamo in grado di offrire questo tipo di prospettiva con una serie dettagliata di dati e azioni contenuti nel Piano Industriale, che integra anche gli aspetti di sostenibilità. Molte domande di questi ultimi mesi si sono in effetti focalizzate proprio sulle nostre performance ambientali. Da questo punto di vista siamo molto soddisfatti di essere stati invitati a partecipare alla Italian Sustainability Week che si terrà in Borsa Italiana il prossimo 7 settembre, dove potremo incontrare investitori specializzati nel gestire i propri portafogli proprio in chiave ESG, facendo leva sul set molto approfondito di metriche di sostenibilità che abbiamo nel tempo sviluppato.

Condividi