Con le riaperture dei centri commerciali, prende corpo il rialzo del titolo IGD

L’attenzione degli investitori è concentrata sulle opportunità create dalla ripresa economica attesa nella seconda parte dell’anno, quando saranno rimosse anche le ultime restrizioni anti-Covid con il completamento delle campagne vaccinali. Il progresso del 10,7% del prezzo dell’azione IGD da inizio anno riflette queste aspettative, ma non le incorpora completamente: ulteriori spazi di rivalutazione sono possibili nel nuovo scenario.

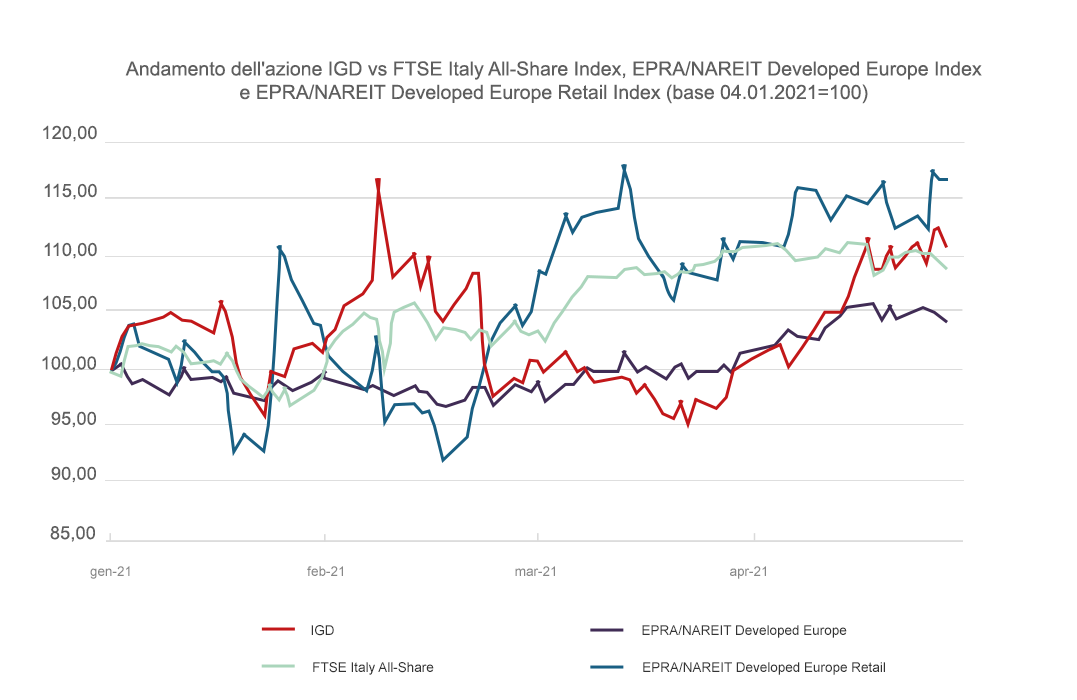

Fonte: elaborazioni IGD su dati Borsa Italiana ed EPRA

Nei primi quattro mesi dell’anno, il titolo IGD ha messo a segno una performance positiva (+10,7%), leggermente superiore a quella dell’indice del mercato azionario italiano (+8,9%) e nettamente migliore di quella dell’indice di riferimento per il settore immobiliare, l’EPRA/NAREIT Developed Europe (+4,2%). Solo l’indice del segmento immobiliare Retail da inizio 2021 ha realizzato un rialzo lievemente più elevato di quello di IGD, frutto di un rimbalzo che segue una lunga e profonda correzione: nel corso del 2020 l’indice EPRA/NAREIT Developed Europe Retail aveva infatti subito una contrazione del 50,9%, a fronte del 41,9% lasciato sul terreno dal prezzo del titolo IGD.

Sui mercati azionari oggi lo scenario più accreditato tra gli investitori è quello di una robusta ripresa economica nella seconda parte del 2021. Per quanto la terza ondata della pandemia abbia portato nuovi lockdown in tutta Europa, sui mercati l’attenzione è concentrata sulle prospettive di medio termine, quando ci si attende che le campagne vaccinali in corso permetteranno di raggiungere un livello di immunità tale da evitare ulteriori pesanti limitazioni in termini di mobilità e socialità.

Se nel corso del mese di febbraio avevano preso corpo timori che un surriscaldamento dell’economia potesse innescare uno scenario iperinflazionistico – con conseguente impennata dei rendimenti obbligazionari – da marzo in poi questi timori sono rientrati. A mantenere condizioni favorevoli all’investimento azionario hanno inoltre contribuito le dichiarazioni delle Banche Centrali, le quali hanno escluso che siano all’orizzonte politiche monetarie di natura restrittiva.

I mercati azionari, perciò, superati i timori di febbraio di tassi di interessi in crescita, negli ultimi due mesi hanno potuto ancorare le proprie speranze ai progressi delle campagne vaccinali, divenute uno snodo fondamentale: solo una volta che le restrizioni anti-Covid potranno essere rimosse, le politiche fiscali volte a sostenere investimenti e consumi saranno in grado di dispiegare i propri effetti positivi con piena efficacia.

In questi primi mesi dell’anno gli investitori hanno perciò privilegiato i titoli dei settori ciclici e quelli che beneficiano dell’aumento di prezzo delle commodity, insieme ai finanziari. Hanno inoltre cercato storie con visibili prospettive di crescita, ma che trattassero a multipli attraenti, puntando sui cosiddetti “value stocks”.

Il settore immobiliare ha visto performance molto differenziate a seconda dei segmenti: mentre i titoli legati alla logistica, date le chiare prospettive di crescita, sono rimasti quelli favoriti insieme ad alcune realtà del self-storage e dell’healthcare, il segmento degli uffici e quello residenziale sono stati presi in considerazione in ottica di “stock picking”. Nel segmento retail, che resta quello maggiormente penalizzato dalla lunga serie di restrizioni anti-Covid, gli investitori hanno maggiormente apprezzato le realtà che vantano la presenza, nei propri centri commerciali, di ancore alimentari e di prodotti essenziali di consumo, come l’elettronica.

Per quanto riguarda in particolare il titolo IGD, dopo avere chiuso il 2020 a un prezzo di 3,60 euro, il 10 febbraio ha toccato un primo massimo di periodo a 4,17 euro. In seguito alla pubblicazione dei risultati annuali 2020, avvenuta il 25 febbraio, con la notizia che non sarebbe stato distribuito un dividendo per l’esercizio appena concluso al fine di assicurare la sostenibilità finanziaria della Società, il prezzo ha avviato una nuova fase di correzione, che ha condotto il titolo a testare un nuovo minimo dell’anno a 3,39 euro il 25 marzo. La consapevolezza – maturata progressivamente nelle settimane successive alla pubblicazione del Bilancio 2020 – che si sia trattato dell’esercizio più difficile nella storia di IGD e che i risultati avrebbero potuto essere molto più penalizzanti senza un’efficace azione manageriale, oltre all’evidenza che a 3,4 euro l’azione IGD fosse molto sottovalutata e all’annuncio di nuove riaperture in concomitanza con i progressi della campagna vaccinale, hanno poi spinto rapidamente il prezzo di IGD verso la riconquista dei massimi dell’anno.

Al prezzo del 30 aprile, pari a 3,94 euro, permangono ulteriori ampi spazi di rivalutazione, come dimostra, da un lato, il forte sconto rispetto al NAV/NRV 2020 di 10,38 euro e, dall’altro, la sensibile distanza dal target medio dei broker in copertura, pari a 4,60 euro.

Condividi